“华奥地产是美国奥斯汀地区第一地产品牌,我们以投资为导向,业务涵盖民用商用物业买卖、项目投资开发、资产和物业管理,帮助客户完成一体化美国资产配置和后续管理,实现地产稳健致富”

PwC地产报告总结下篇,我们总结了2023年的优势地产,以及大家最关心的2023年奥斯汀市场展!

点击阅读2023PwC地产展望报告上篇:

全网最专业地产投资展望来了:2023PwC普华永道全美地产展望报告(上篇)

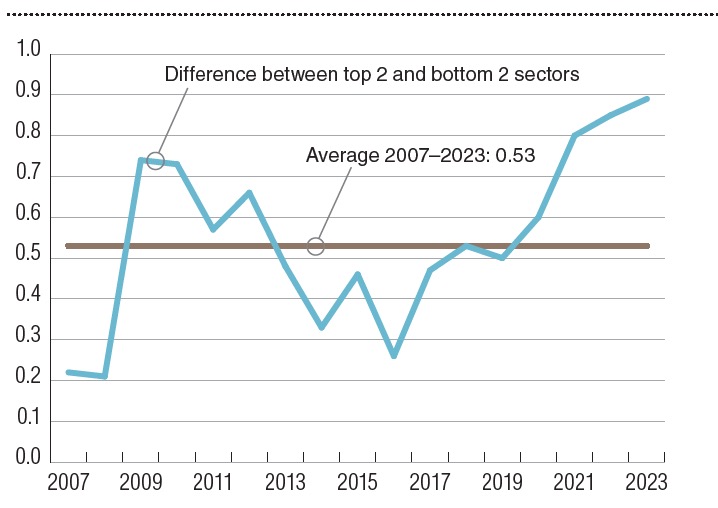

不同地产的投资前景差距增大

上图显示了在不确定的市场环境下,投资者会变得更加谨慎。导致2023年不同类型地产的投资评级正在拉大差距。

较为普通的地产机会今年将普遍被投资者忽略,能称之为优质项目的数量也将减少。

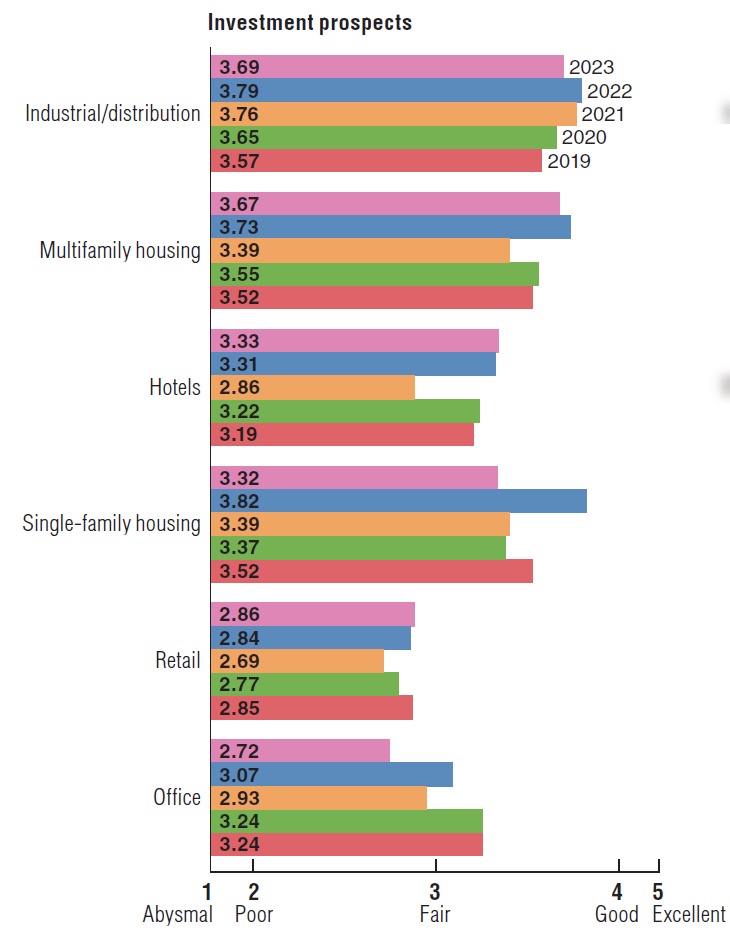

01各地产类型投资前景评级对比

2023年,全美地产投资前景评级中,工业类和配送分销类物业位居投资评级之首;多户物业投资评级排在第二;酒店类物业和单户住宅投资评级相差不大;办公类物业投资评级排在第五;零售类物业评级排在最后。

2023年可能对“小众”地产投资市场非常友好,例如厂房,数据中心,医疗办公室,build-to-rent物业,这些小众地产类别通常比传统地产物业有更高的回报。

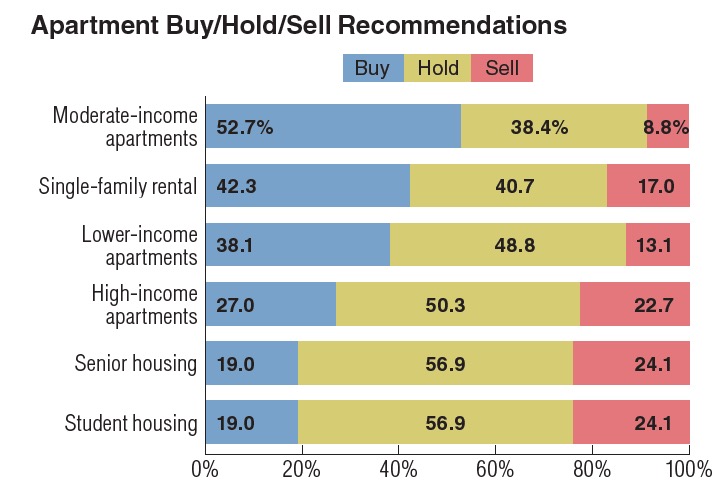

02民用住宅投资持有量建议

下图是PwC对于公寓投资者物业持有量的投资建议:

一些州实施的租金监管给未来的市场带来了不确定性——好消息是德州并不会受此影响实施,这为公寓投资和开发创造了一个健康且不断增长的市场。

同时,美国的人口结构正在推动更多人进入 75 岁以上的人群,从而为老年住房创造了潜在的新居民群体。

由于去年租金涨幅达到历史新高,加上市场上不会短时间出现大量新建单户住宅,因此2023年单户住宅投资出租前景依然不错。

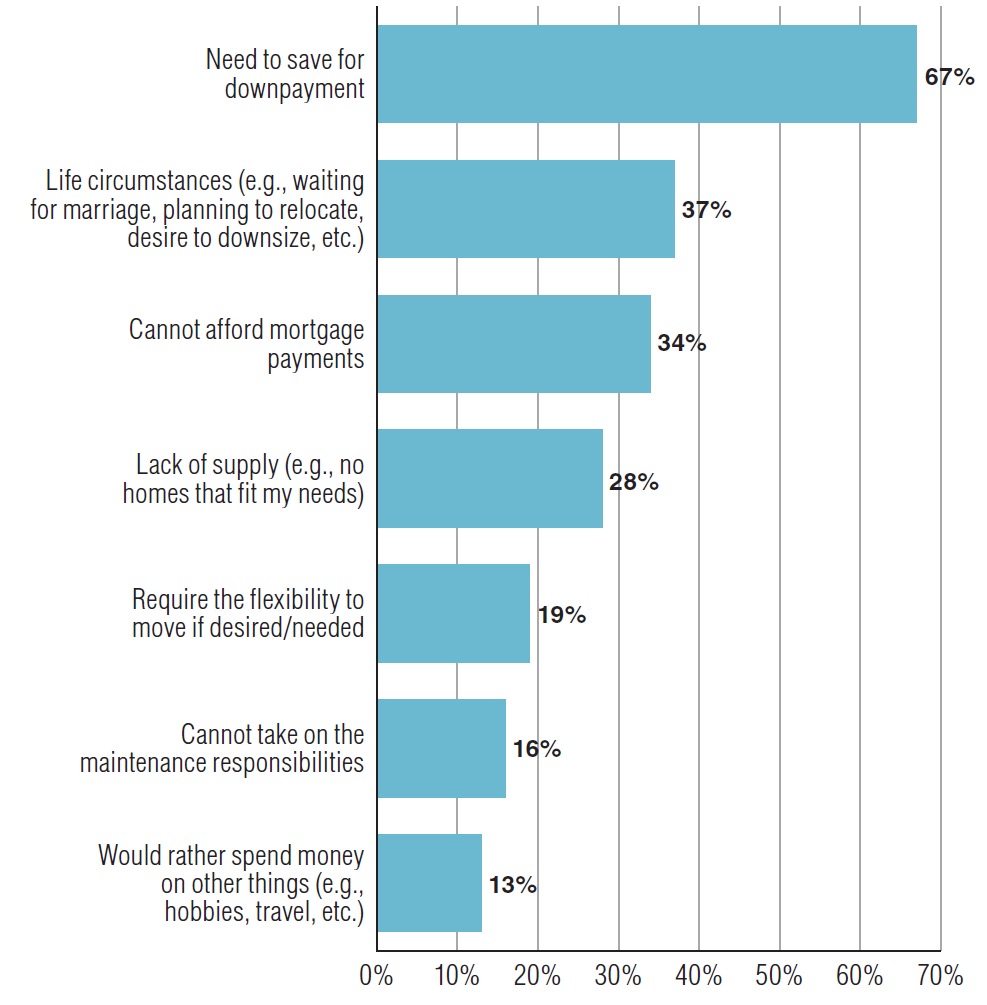

阻碍潜在买房者购房的因素很多,下图是为什么租客选择继续租房的理由分布。可以看出经济大环境的影响依然对全美租房市场有利:

单户住宅的投资者需要注意的是,租客对公共空间和私人空间的平衡更加看重,相同面积的房屋拥有更多功能性空间也会更受欢迎。

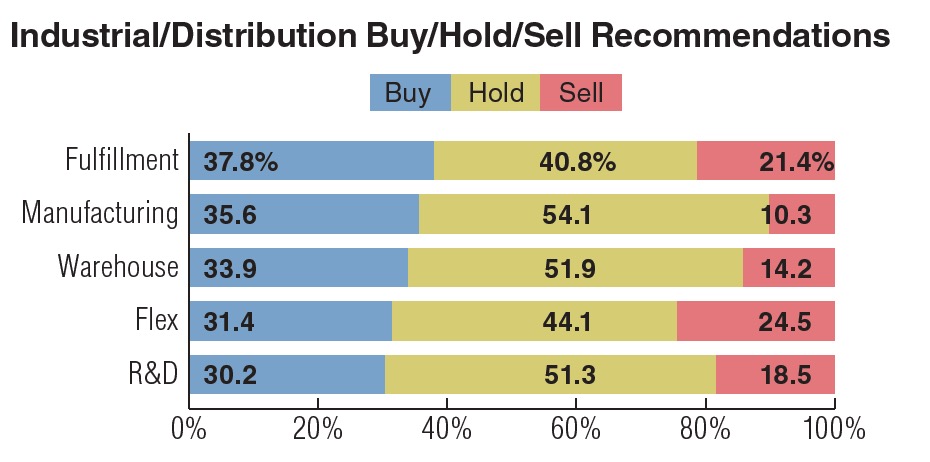

03工业地产投资持有量建议

前文提到过,今年工业地产投资前景非常好。包括仓库,物流中心等。下图是PwC对这类物业投资者持有量的建议:

2022年工业地产租金增幅创下历史记录,空置率降至历史低位。尽管实体店回归,电子商务仍保持强劲势头,加上全球供应链持续不稳定,因此需要更多空间来应对库存增加的情况。

同样为小众商业地产的医疗办公室今年可能迎来更广阔的投资前景,原因有三:

1. 政策和人口老龄化需要市场上有更低成本、更高效率的门诊物业。

2. 与其他类型的商业地产租户相比,医疗办公楼的租户往往会签署更长的租期,在经济不好时更加保险。

3. 租金增长非常稳定,通常有每年2%到3%之间的增幅。

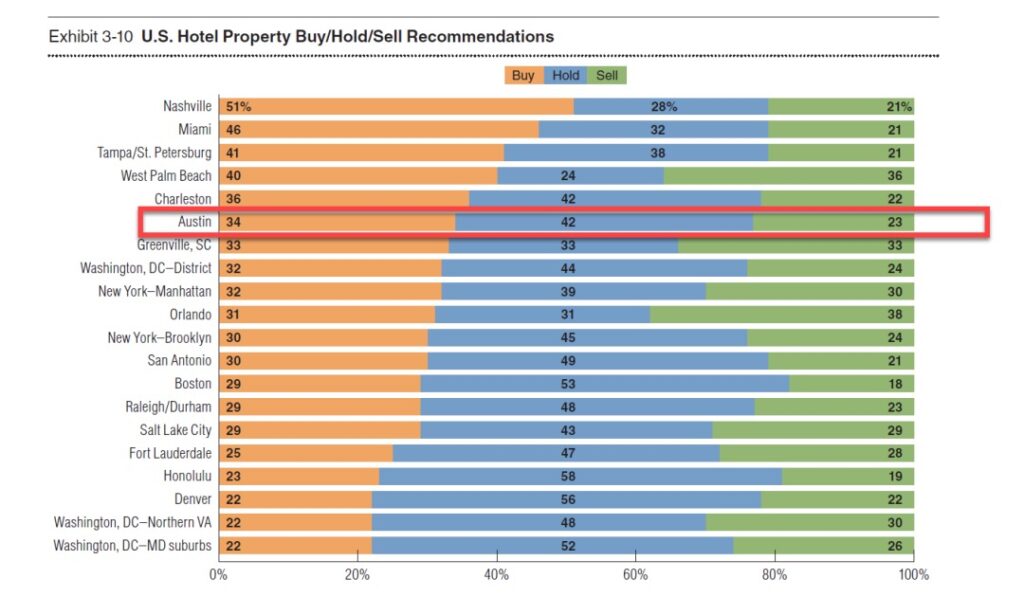

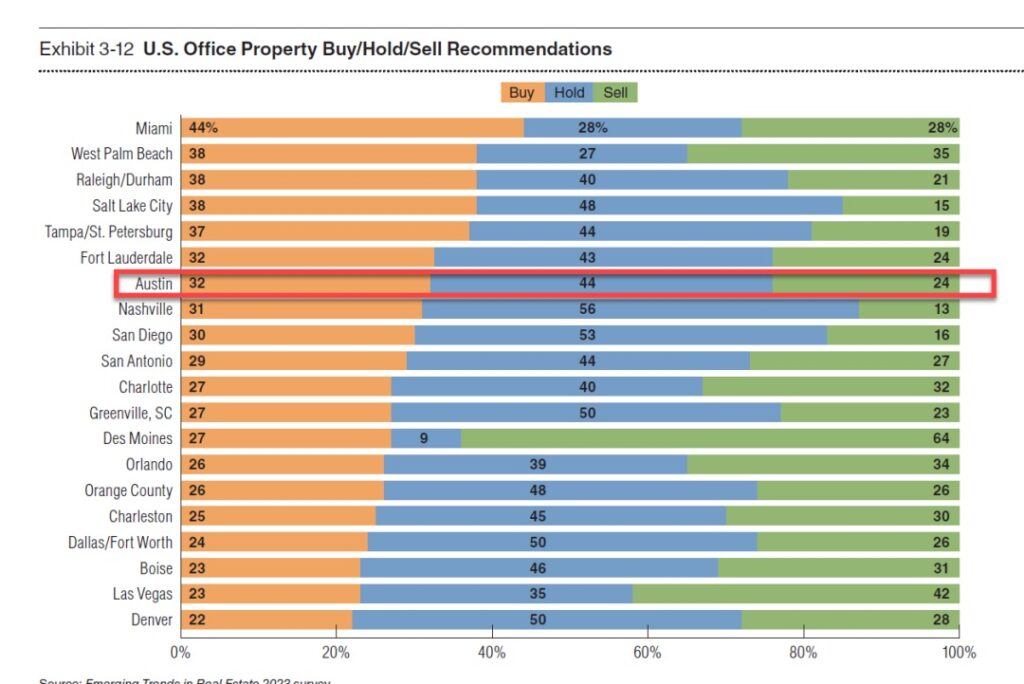

根据PwC的调研,奥斯汀在零售物业、酒店和办公室/写字楼的“买入”推荐评级中分别在美国排名第 5、第 6 和第 7。这意味着奥斯汀市场对于小众商业地产非常有利。对机构投资者可能非常有吸引力。

奥斯汀2023年市场展望

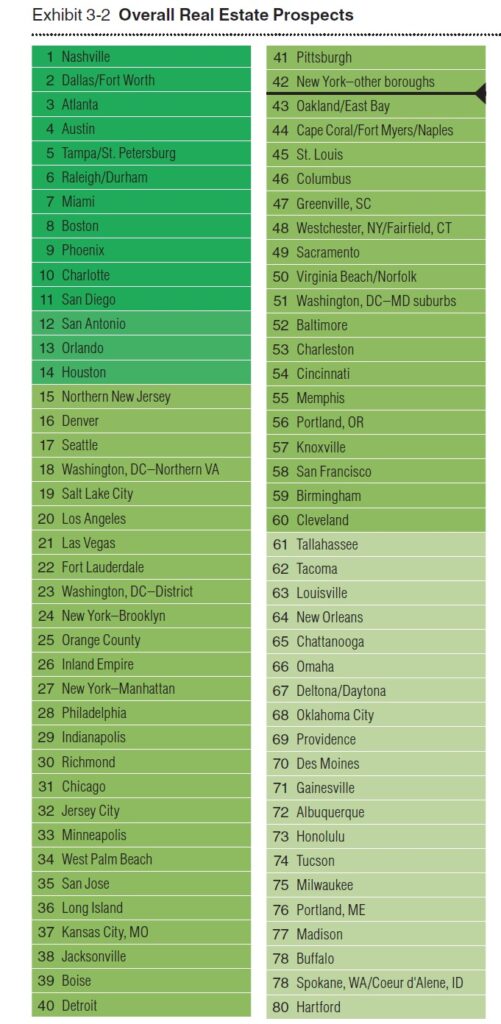

奥斯汀继续被评为全美超新星城市,类似城市的特点是经济爆发式增长,人口和就业持续快速增长。

超新星城市拥有高于平均水平的经济多样性和白领就业率,这也解释了它们对投资者的强大吸引力,并有助于它们在未来几年保持高速增长。

以下是奥斯汀今年各项评级中的排名:

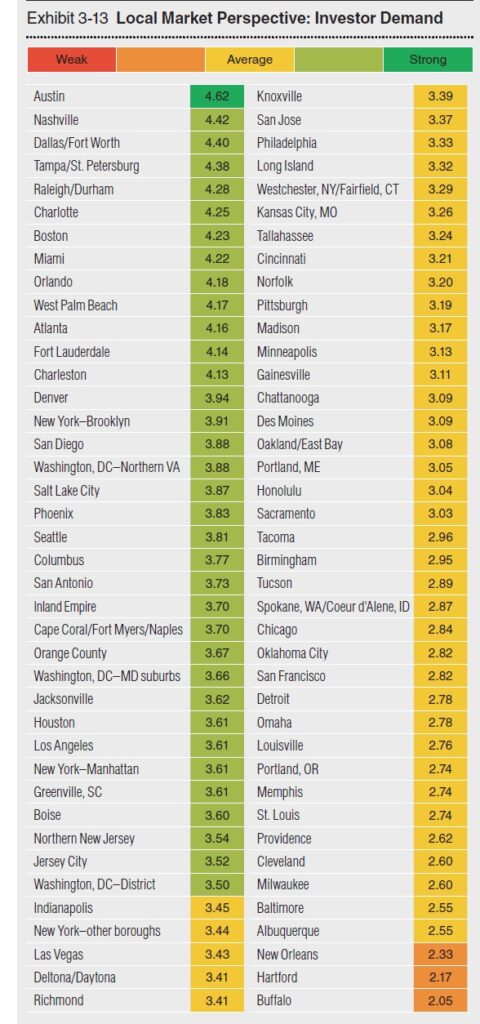

01 Investor Demand Perspective

奥斯汀获得全美第一的投资需求评分,远高于第二名的Nashville。今年奥斯汀将继续吸引投资者和资金的流入。

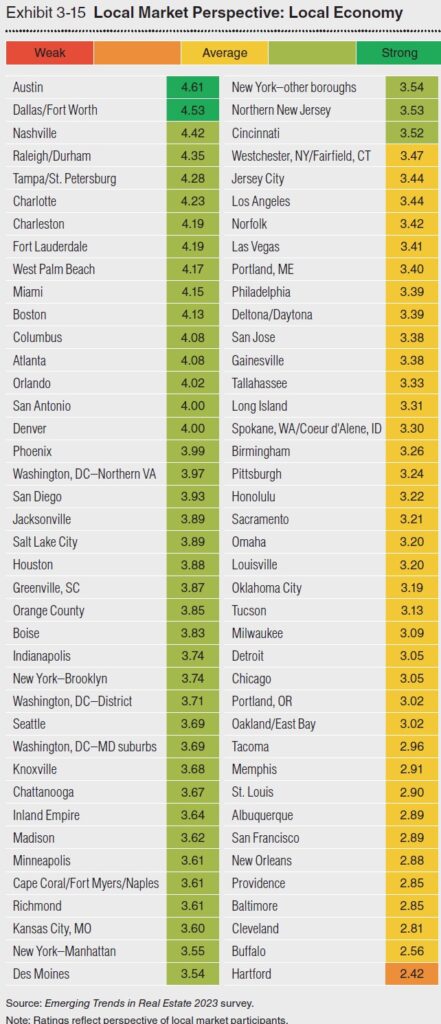

02 Local Economy Perspective

奥斯汀2023年当地经济发展评级也位列全美第一。奥斯汀具有巨大的增长潜力和非常强大的经济支柱。即便民用住宅市场价格去年波动很大,但不影响奥斯汀当地强大的经济表现和未来广阔的发展前景。

03 Availability of Debt and Equity Capital Perspective

奥斯汀同时也是全美拥有最多债权和股权资本的城市,公共和私人投资评级中也名列前茅。

在地产和住宅建筑前景方面,奥斯汀均排名全美第四。表明它在未来仍有很大的潜力。住宅建筑前景在过去一年中从第5位上升到第4位,反映了奥斯汀在过去几年中对住房的持续高需求。

PwC对于超新星城市的担忧集中城市生活成本增高和基建跟不上发展速度。但奥斯汀似乎并未受到这两个因素的影响。在快速增长的经济和人口表现下,阻碍奥斯汀发展的最大因素可能是住房供应不足和高额房价。

我们以投资为导向,业务涵盖民用商用物业买卖、项目投资开发、资产和物业管理,帮助客户完成一体化美国资产配置和后续管理,实现地产稳健致富。

如果您对奥斯汀地产投资有任何需求,欢迎添加华奥小助手了解详情!